VNM VINAMILK HƯỞNG LỢI TÍCH CỰC TỪ GIÁ ĐẦU VÀO

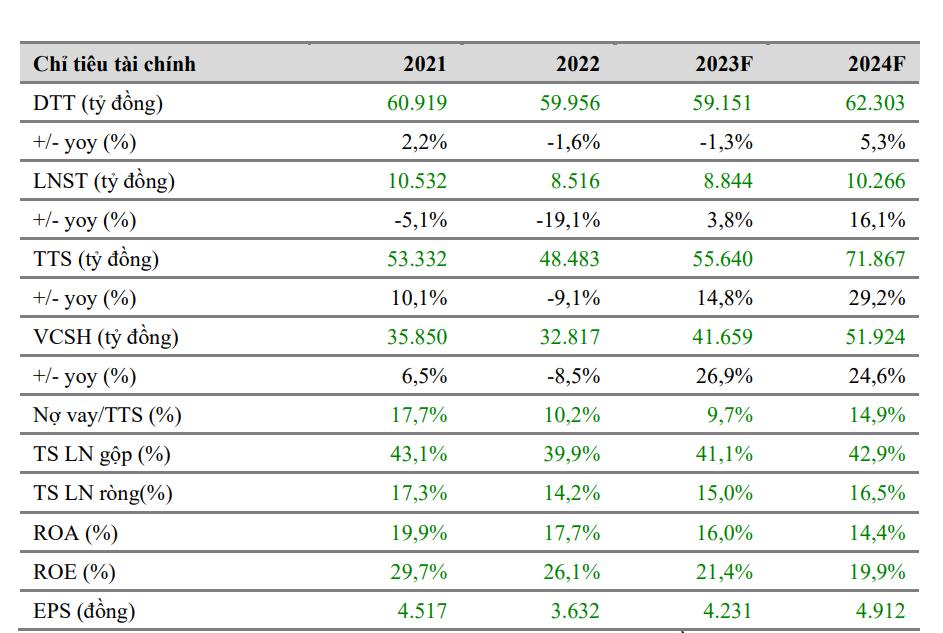

Taị Q3.23, DTT của VNM đạt 15.636 tỷ đồng (-2,5% svck), dưới tác động chung của toàn ngành sữa, trong đó, mảng doanh từ thị trường nội địa đạt 13.253 tỷ VNĐ (-4% svck). Tuy nhiên DT xuất khẩu có sự hồi phục tích cực khi Q3.23 đạt 1.246 tỷ VNĐ (+5% svck), nhờ đóng góp từ thị trường Đông Nam Á, đặc biệt sau khi giới thiệu sản phẩm mới vào thị trường Trung Quốc. Nhìn chung, dù DT chưa khởi sắc nhưng nhờ giá sữa bột đầu vào giảm khoảng 30% so với trung bình năm 2022, dẫn đến biên lợi nhuận gộp đạt gần 42%, cao nhất kể từ Q4/21, LNST đạt 2.533 tỷ đồng (+9,1% svck) Triển vọng: Giá sữa bột đầu vào giảm mạnh và duy trì ở mức thấp là động lực chủ yếu giúp VNM có thể tăng trưởng được lợi nhuận trong thời gian tới. Đồng thời, xu hướng dịch chuyển tiêu dùng sang các mặt hàng giá phân khúc trung cấp tạo điều kiện cho VNM tăng được 2% thị phần trong thời gian qua. Do đó, chúng tôi dự báo KQKD cả năm 2023 của VNM sẽ có thể đạt 8.844 tỷ đồng LNST (+3,8% svck), tương đương EPS đạt 4.231 đồng/cổ phiếu.

Rủi ro: Hoạt động kinh doanh của VNM vẫn tồn tại rủi ro tỷ giá, rủi ro biến động giá nguyên vật liệu do cơ cấu xuất nhập khẩu chiếm phần lớn trong hoạt động của doanh nghiệp. Do đó, việc giá nguyên liệu biến động bất lợi so với dự báo có thể gây ảnh hưởng tới lợi nhuận ở cuối năm 2023 nếu tồn kho nguyên liệu giá rẻ không đáp ứng đủ sản xuất.

KẾT QUẢ KINH DOANH 9T23

Lợi nhuận tăng trưởng nhờ cải thiện biên lợi nhuận trong khi kiểm soát tốt chi phí

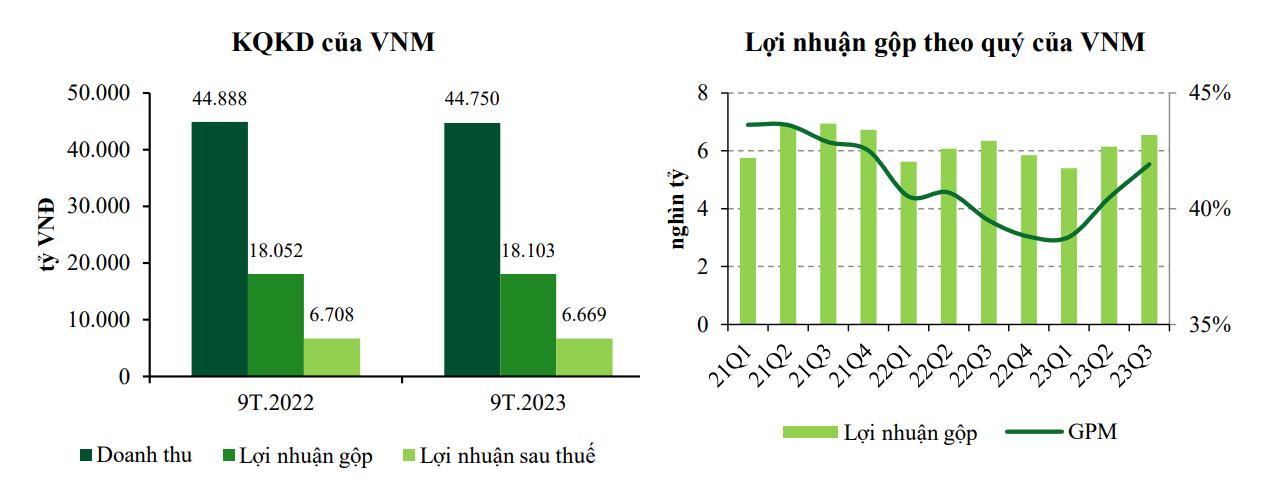

DTT và LNST hợp nhất Q3.23 đạt lần lượt 15.636 tỷ đồng (-2,5% svck) và 2.533 tỷ đồng (+9,1% svck) khi nhu cầu tiêu dung yếu nhưng của giá sữa bột đầu vào giảm, dẫn đến biên lợi nhuận gộp cải thiện 3,1% svck, đạt gần 42%. Lũy kế 9T23, tổng doanh thu và LNST hợp nhất của VNM đạt lần lượt 44.750 tỷ đồng và 6.669 tỷ đồng, xấp xỉ svck, tương ứng hoàn thành 71% và 77% kế hoạch cả năm.

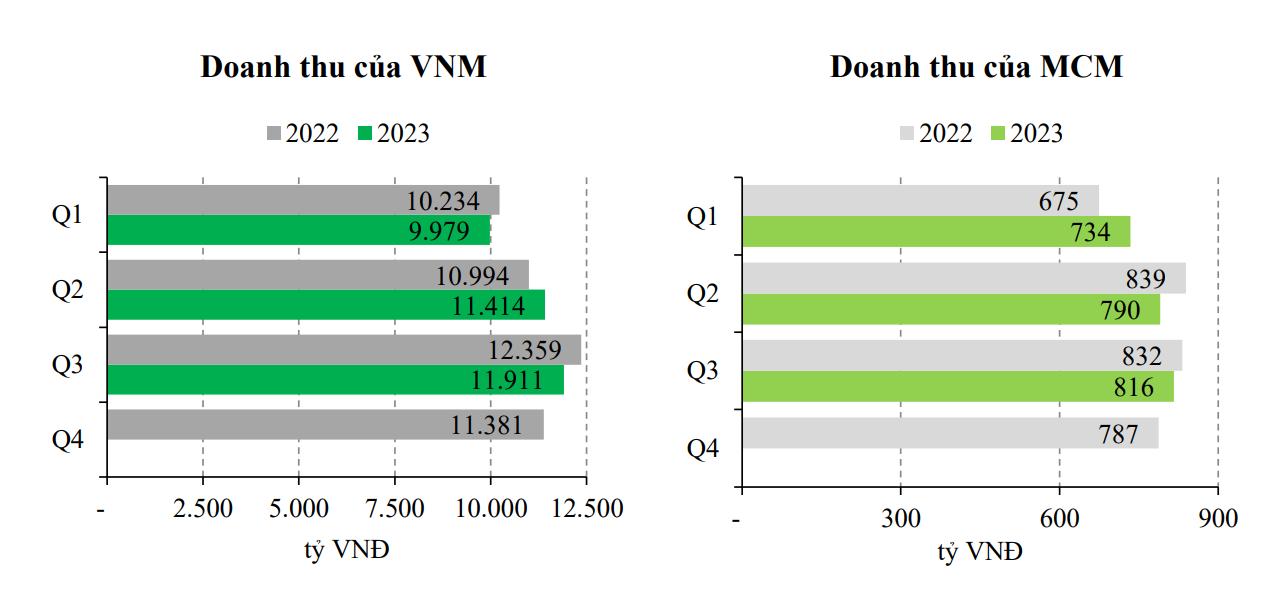

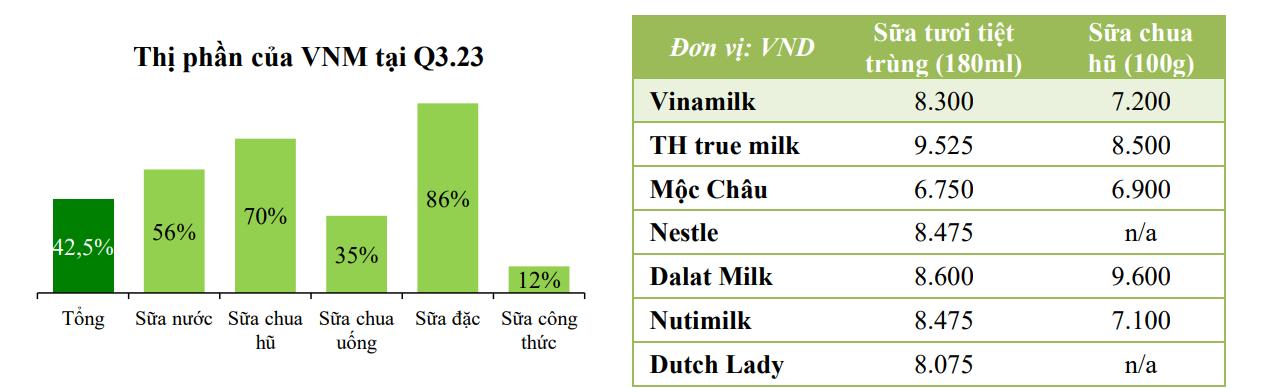

Thị trường nội địa: Lũy kế 9T23, DTT đạt 37.532 tỷ VNĐ (giảm 1% svck), trong đó Q3.23 đạt 13.253 tỷ VNĐ (-4% svck). Nguyên nhân là do kênh bán hàng truyền thống của VNM (bán tại chợ, tạp hóa), chiếm 75% doanh thu của VNM đã giảm nhẹ trong thời gian vừa rồi. Tình hình kinh tế không tích cực khiến cho nhiều điểm bán phải đóng cửa, ảnh hưởng đến KQKD trong nước của VNM. Tuy nhiên, các kênh bán hàng còn lại bao gồm kênh hiện đại (siêu thị, cửa hàng tiện lợi), kênh thương mại điện tử và kênh cửa hàng Giấc Mơ Sữa Việt (GMSV) vẫn tăng trưởng tương đối tích cực. Nhờ đó, thị phần của VNM đã gia tăng được 2%, đạt 42,5% tại Q3.23. Đây là dấu hiệu thể hiện VNM đang hoạt động tốt hơn so với mặt bằng trung các doanh nghiệp cùng ngành sữa.

Ngoài ra, doanh thu MCM cũng giảm do nhu cầu tại khu vực miền Bắc chưa phục hồi. Lũy kế 9T23, MCM đạt 2.346 tỷ VNĐ doanh thu, xấp xỉ svck, trong đó Q3.23 đạt 816 tỷ VNĐ (giảm gần 2% svck).

Mảng xuất khẩu trực tiếp: Lũy kế 9T23 đạt 3.741 tỷ đồng (xấp xỉ svck), tuy nhiên Q3.23 đã có sự phục hồi 5%, đạt 1.246 tỷ VNĐ doanh thu, một phần đến từ đóng góp từ thị trường Đông Nam Á. Đặc biệt là Trung Quốc sau khi VNM đã thành công xuất khẩu mặt hàng sữa đặc từ quý trước, và mở rộng sang sữa chua uống trong quý này.

▪ CN nước ngoài (Driftwood, Angkor): DTT các chi nhánh nước ngoài trong Q3.23 đạt 1.138 tỷ đồng (lũy kế 9T23: 3.477 tỷ VNĐ, +7% svck). Trong đó, AngkorMilk vẫn duy trì tăng trưởng trên 10%.

ĐIỂM NHẤN ĐẦU TƯ

Hưởng lợi khi xu hướng tiêu dùng chuyển dịch sang các mặt hàng tầm trung

Dưới tác động của nền kinh tế chững lại, xu thế tiêu dùng có xu hướng chuyển dịch sang các mặt hàng có giá cả tầm trung, trong đó có các sản phẩm sữa của VNM. Tại Q3.23, tăng trưởng toàn ngành sữa giảm 4% svck, tuy nhiên DTT của VNM chỉ giảm 2,5% svck, dẫn đến thị phần của VNM được cải thiện khoảng 2%, đạt tổng 42,5% tại Q3.23. Bên cạnh đó, do Q4 hàng năm là mùa kinh doanh thấp điểm nên VNM đã lên kế hoạch chạy các chương trình khuyến mãi để tiếp tục thúc đẩy doanh số.

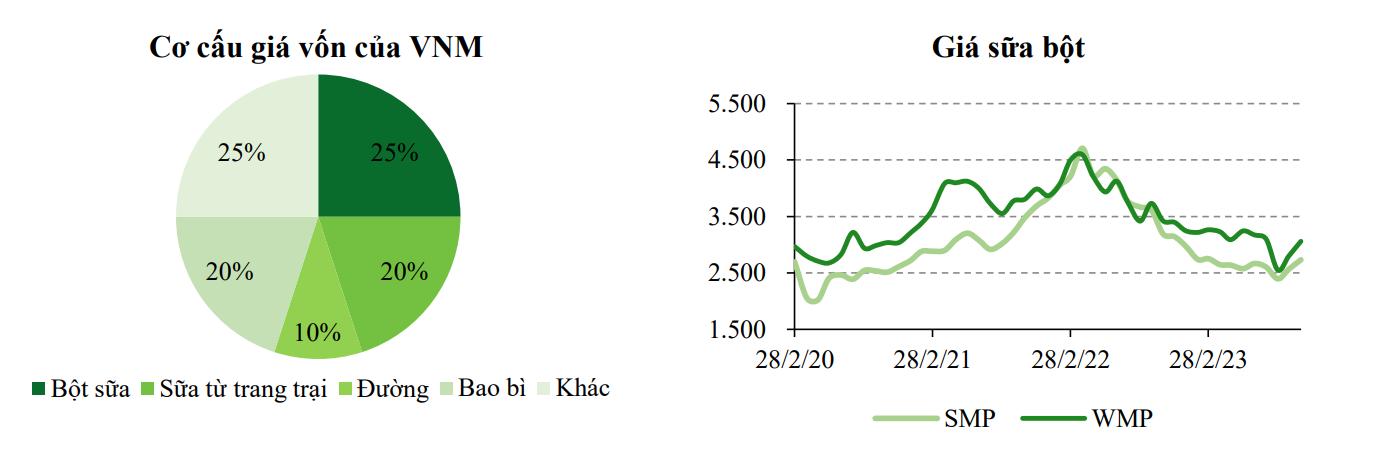

Biên lợi nhuận sẽ duy trì tích cực cho đến ít nhất Q1.24 nhờ nền giá bột sữa nhập khẩu thấp

Bột sữa nhập khẩu vẫn đang duy trì ở nền thấp, hiện nay đang dao động ở mức giá 3.000 USD/MT đối với sữa bột gầy và 2.500 USD/MT với sữa nguyên kem, trung bình giá trong năm 2023 giảm lần lượt 35% và 20% so với trung bình năm 2022. Đây là nguyên nhân chủ yếu khiển cho biên lợi nhuận gộp Q3.23 của VNM cải thiện +310 bps svck và dự kiến sẽ tiếp tục duy trì đến hết Q1.24 khi VNM đã mua đủ lượng bột sữa cần thiết cho sản xuất đến Q1.24 tại mức giá cuối tháng 9 – đầu tháng 10/2023. Theo ước tính của doanh nghiệp, LNST 2023 có thể đạt mức tăng trưởng 3% svck, tích hơn so với dự báo từ đầu năm (+0,5% svck).

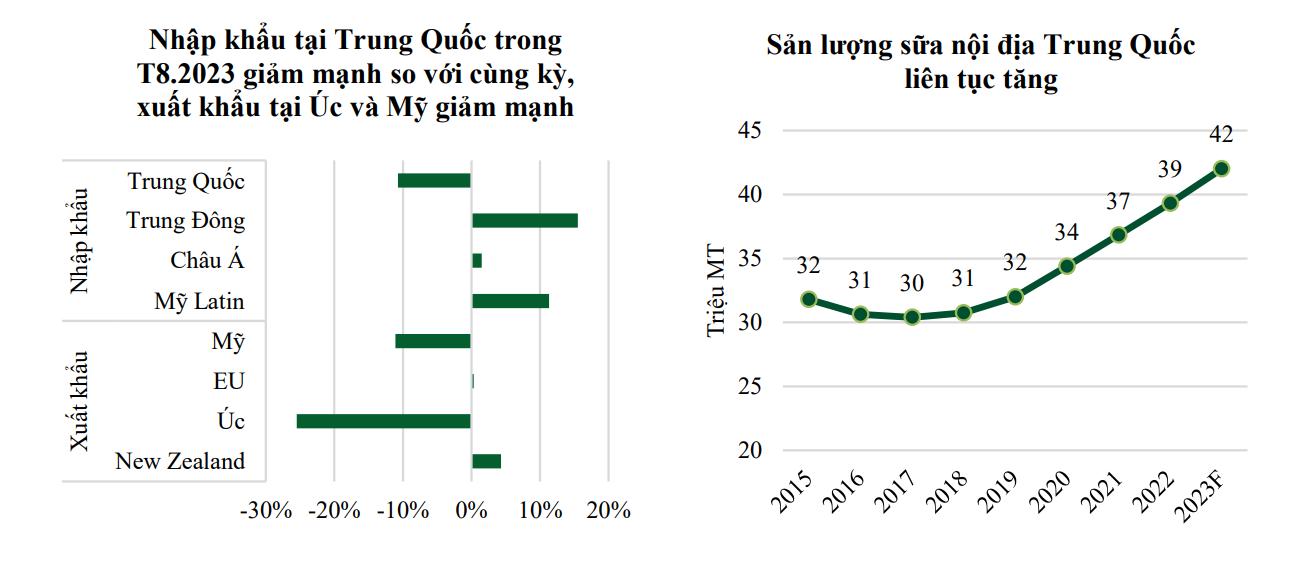

Giá sữa bột đã hồi phục nhẹ vào cuối quý khi sản lượng cùng xuất khẩu tại Úc và Mỹ giảm mạnh svck. Tuy nhiên dự kiến giá sữa bột vẫn tiếp tục duy trì ở mức thấp trong thời gian tới do nhu cầu nhập khẩu sữa bột của Trung Quốc vẫn tiếp tục giảm nhờ sản lượng sữa nội địa đã tăng mạnh.

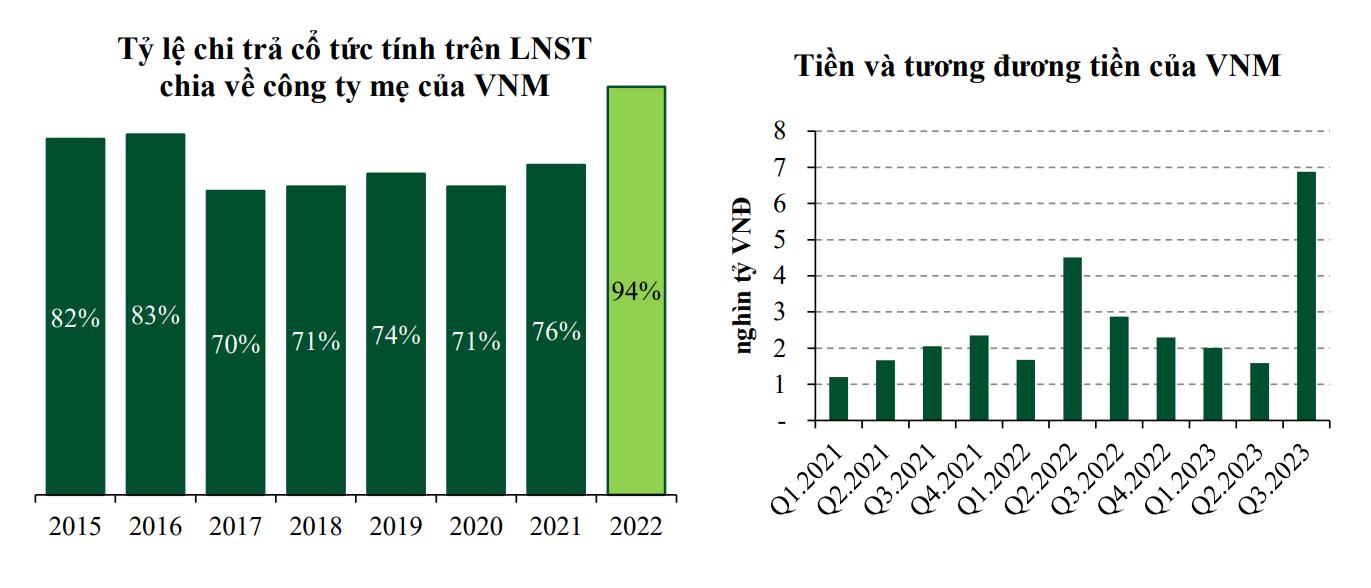

Duy trì tỷ lệ trả cổ tức hấp dẫn so với mặt bằng chung các DN trên sàn

Với vị thế là doanh nghiệp đầu ngành với tốc độ tăng trưởng đạt đến giai đoạn bão hòa, VNM luôn duy trì mức chi trả cổ tức rất cao qua các năm và so với mặt bằng chung cac doanh nghiệp lên sàn. Dự kiến năm 2023, VNM sẽ tiếp tục thông qua kế hoạch chia cổ tức với tỷ lệ hấp dẫn do doanh nghiệp vẫn duy

trì một lượng lớn tiền mặt tính đến Q3.23.

Rủi ro

Rủi ro nguồn nguyên liệu đầu vào: VNM chủ yếu nhập khẩu nguyên liệu từ nước ngoài nên giá sữa nguyên liệu thế giới tăng cao hơn kỳ vọng có thể ảnh hưởng đến biên lợi nhuận gộp của VNM.

Mở rộng dự án nhà máy

Trong giai đoạn 2023-2025, VNM tiếp tục đầu tư mở rộng thêm nhà máy sữa kết hợp đầu tư phát triển mảng chăn nuôi bò thịt với các dự án như sau:

▪ Nhà máy Sữa Hưng Yên: tổng đầu tư 4.600 tỷ, CSTK khoảng 400 triệu lít/năm. Dự kiến hoàn thành GĐ 1 vào 2025.

▪ Sữa CNC Mộc Châu: tổng đầu tư 2.000 tỷ, CSTK khoảng 500 tấn sữa/ngày. Dự kiến hoàn thành 2024.

▪ Dự án tổ hợp chăn nuôi – chế biến thịt bò Vinabeef Tam Đảo: đã khởi công từ 03/2022 và dự kiến hoàn thành vào 2024. Tổ hợp gồm 2 phân khu chính: Trang trại chăn nuôi bò thịt có sức chứa 10.000 con/ năm và Nhà máy chế biến thịt bò mát với công suất 30.000 con/năm (10.000 tấn sản phẩm/năm).

▪ Về Trang trại Lao Jargo: Trang trại đã đi vào hoạt động và hiện có 1.000 con bò đi vào vắt sữa. Trong năm 2023, VNM sẽ bổ sung thêm 7.000 con, nâng tổng quy mô lên 8.000 con với năng suất đạt 100 tấn sữa tươi/ngày.

Thay đổi nhận diện thương hiệu, tiếp cận đến thế hệ trẻ

Tháng 8/2023, VNM đã hoàn thành chiến dịch thay đổi bao bì sản phẩm, trong đó thiết kế sẽ mang màu sắc nổi bật, phù hợp với thẩm mỹ của Gen Z cũng như đẩy mạnh marketing đến giới trẻ thông qua các lễ hội âm nhạc (gần đây nhất là GENfest). Dự kiến, sắp tới VNM sẽ tập trung lại hệ thống hóa danh mục sản phẩm SKU, thêm các sản phẩm giá trị gia tăng cho các dòng sản phẩm chủ đạo như sữa đặc có vị dâu và socola sử dụng cho đồ tráng miệng, sữa organic Green farm, sữa bột pha sẵn cho trẻ em, v.v

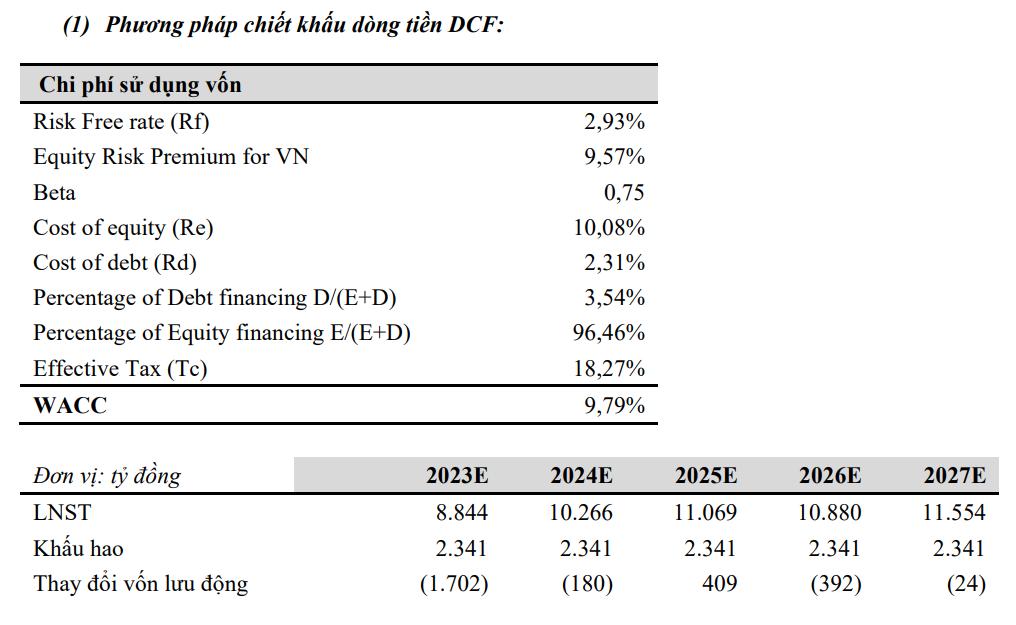

ĐỊNH GIÁ

Dự phóng

Dự phóng của chúng tôi dựa trên một số giả định chủ yếu sau:

(1) Thị trường sữa Việt Nam dự kiến tăng trưởng kép 5-6% CAGR 23-27

(2) Giá nguyên vật liệu: Giá sữa bột duy trì ở nền giá thấp, giá sữa thu mua từ trang trại giữ nguyên so với 2023, giá đường tăng cao (ước tính tăng 7-10% so với trung bình 2023). Dự báo biên lợi nhuận gộp trong năm 2024 sẽ được nới khoảng 1-2% svck.

(3) Thị phần Vinamilk trong năm 2023 vẫn duy trì ở mức 42% như đánh giá tại Q3.23. Như vậy, chúng tôi ước tính VNM có thể đạt 8.844 tỷ đồng LNST năm 2023 (+3,8% yoy), tương đương EPS đạt 4.231 đồng/cổ phiếu

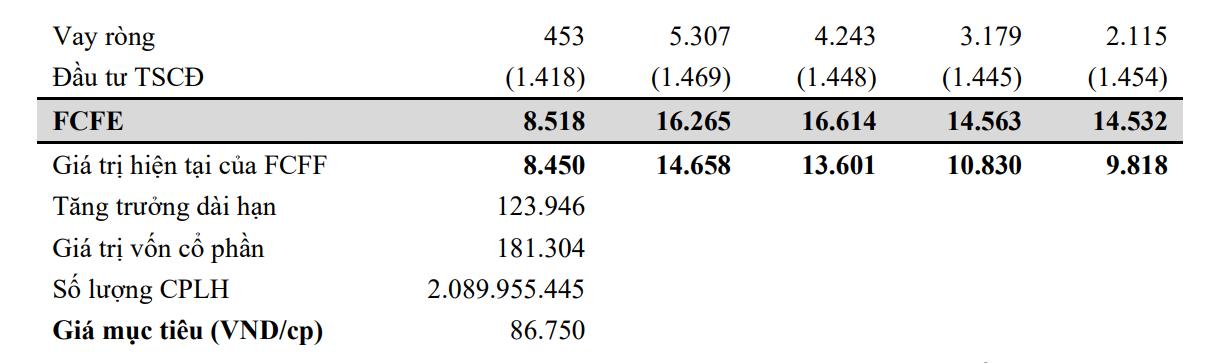

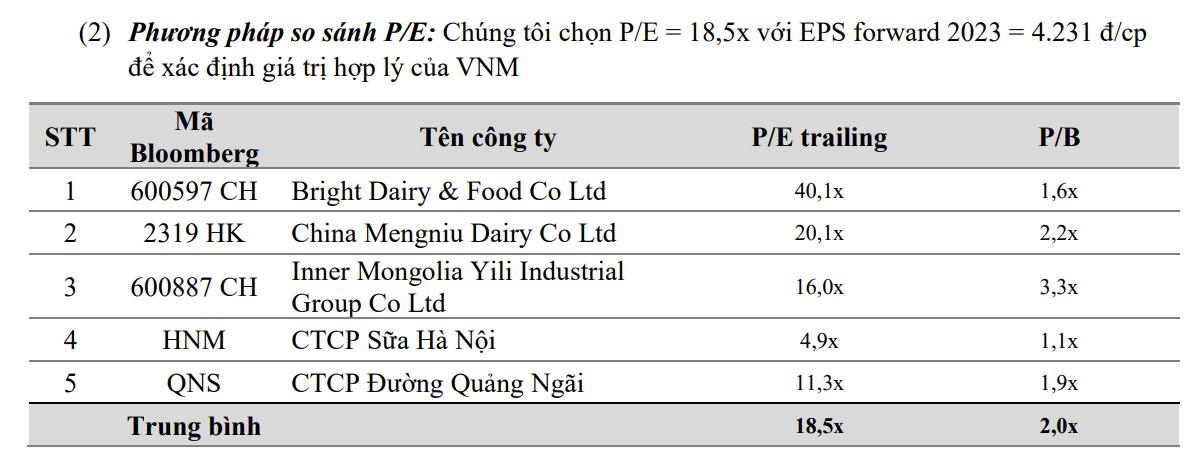

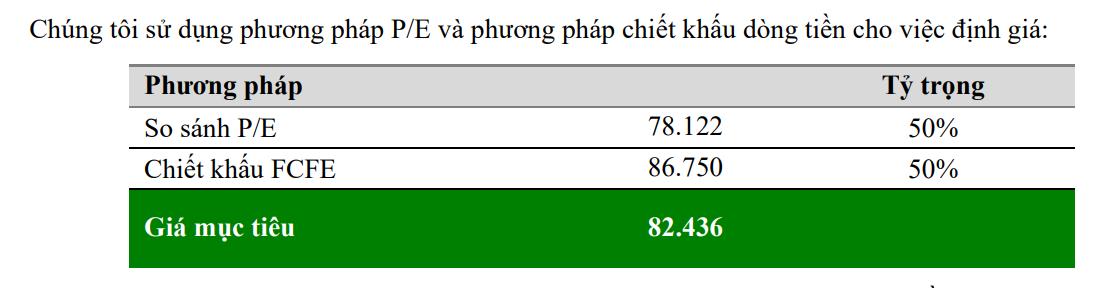

Kết hợp các phương pháp định giá: mức giá hợp lý 86.750 đồng/CP

QUAN ĐIỂM ĐẦU TƯ

VNM là đơn vị dẫn đầu thị trường sữa uống tại Việt Nam với thị phần chiếm khoảng 42%, cao gấp đôi so với đối thủ đứng thứ hai. Với 80% tổng doanh thu đến từ thị trường nội địa, tuy nhiên dự kiến trong năm 2023, tốc độ phát triển của thị trường sữa Việt Nam sẽ bị chững lại do ảnh hưởng của tiêu cực của

tình hình vĩ mô. Ước tính động lực cải thiện lợi nhuận chính vẫn đến từ cải thiện trong giá nguyên liệu đầu vào, giúp VNM có thể cải thiện biên gộp từ 2-3% svck trong năm nay.

LAV INVEST